Правильная торговая система должна быть труслива: без плеч или с минимальным плечом. Исключение могут составлять, разве что, интрадей паттерны, где может быть обоснованный и небольшой стоп. При этом, оговоримся, что паттерн – это не только прайс экшен, какая-то свечная комбинация без понимания того, кто сейчас продает, кто сейчас покупает и почему. Также исключение можно сделать для арбитража (не путать с парным трейдингом). При этом, настоящие паттерны играют только самые умные и находчивые, а настоящий арбитраж только самые сильные. Большинство играет именно то, где плечи их убивают.

«Рано или поздно, так или иначе» – Макс Фрай.

Набирайте позицию на 100% капитала, ну на 200%, если жадность затмевает страх. Почему так осторожно, ведь другие входят на 1000%, и это даст в разы большую прибыль? Прежде всего, это превратит преферанс в рулетку, пусть и слегка намагниченную крупье в нашу пользу. Все будет зависеть от периода. В хороший период мы кратно увеличили бы капитал, в плохой потеряли бы практически всё.

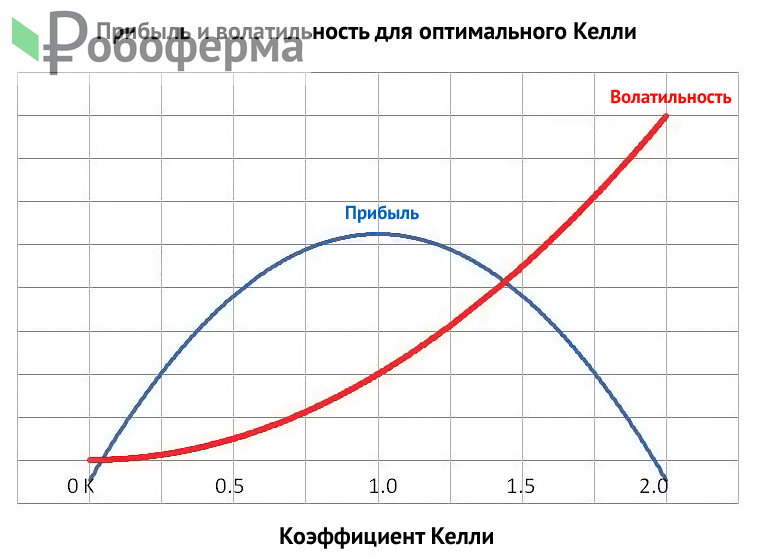

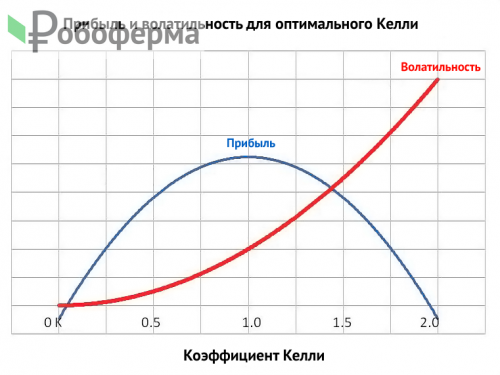

Здесь стоит дать ссылку на Критерий Келли применительно к расчету плеча.

«С увеличением плеча прибыль растет линейно, а убыток пересчета, как видно из формулы, нарастает квадратично. Это приводит к тому, что с увеличением плеча общая доходност, торговли растет все меньше и меньше, а после достижения некоторого оптимума начинает падать и вскорости уходит в минус». – цитата из книги Кургузкина «Биржевой трейдинг системный подход».

Несимметричность прибыли и убытков

Риск убивает, поскольку выигрыш и проигрыш асимметричны. Если у вас миллион, и вы выиграли 50% , а потом проиграли 50%, будет… не миллион, а 750 тысяч. Если выиграли 10%, а потом проиграли 10%, у вас снова нет миллиона, но есть 990 тысяч, что все-таки лучше 750. Любители плеч, видимо, не чувствуют асимметрии до тех пор, пока не почувствуют ее депозитом.

Риск убивает, поскольку выигрыш и проигрыш асимметричны. Если у вас миллион, и вы выиграли 50% , а потом проиграли 50%, будет… не миллион, а 750 тысяч. Если выиграли 10%, а потом проиграли 10%, у вас снова нет миллиона, но есть 990 тысяч, что все-таки лучше 750. Любители плеч, видимо, не чувствуют асимметрии до тех пор, пока не почувствуют ее депозитом.

Психология убытков в трейдинге

Если ставишь без плеч, то период плохой карты, неизбежный рано или поздно, означает просадку в 10%, вынести ее может любой человек, пришедший на рынок. Если ставишь на все, тот же самый период означает просадку, положим, 50%, она длится уже три месяца, и завтра может быть 60%, почему бы и нет? Это уже аттракцион, катание на котором нельзя предсказать заранее – многие спрыгнут в худший момент. Получится, что они входили в систему, только чтобы прокатиться под горку на 50% своих денег. Кургузкин в своей книге «Системный трейдинг» называет такую череду убытков «Сценарий судного дня» – ССД. Таким образом, рост капитала и его уменьшение должно влиять на размер позиции. Это максимизурует прибыль при росте капитала и минимизирует при уменьшении.

Ограничиваем убытки, а прибыль придет сама

Допустим, с аттракциона никто не спрыгнет при минус половине депозита. Они поступят правильно, но, возможно, лучше бы спрыгнули. Иногда (для нормальной системы не скоро, но все равно) просадка это не просадка, а конец игры. Для простейших трендовых систем по фьючерсу РТС и российским акциям, исправно работавших все нулевые годы, такой конец наступил в 2011-2012 годах. Дело даже не в том, конец это или не конец, но если система (именно спекулятивная, не инвестиционная) без прибыли более пары лет, лучше считать ее умершей, чем уснувшей. Это значит окончательное принятие убытка, а не временное. Но, раз уж мы не можем контролировать сверхприбыль лучшего сценария, то контролируем хотя бы максимальный убыток худшего, минимизируя его. Помните главное правило Уоррена Баффета?

«Никогда не теряй деньги».

Это вторая статья из цикла Фрагментов о трейдинге.

Первая статья называлась Про системный трейдинг.

Следующая статья: Про устойчивость торговой системы.

Приходите на вебинар автора прибыльных алгоритмических и ручных стратегий Александра Силаева.