Мы уже представляли вам Александра Силаева, анонсировали его вебинар. Александр не только прибыльный трейдер, но параллельно журналист, писатель. А значит, там как минимум не один основной инстинкт (основной инстинкт трейдера – это все-таки рассматривать любое шевеление на графике как источник дохода), а как минимум два. Второе – это поговорить, точнее, написать. В общем, наши интересы совпали, и мы рады предложить вашему вниманию Фрагменты, видимо, недописанной книжки о трейдинге… Если кому-то ее содержание покажется очевидным: ну, для тысяч людей оно таким точно не является.

Про системный трейдинг

Системный трейдинг – это совершение массы однотипных сделок, каждая из которых предполагает в результате положительное матожидание. Все сделки должны совершаться по четким, формальным, заранее известным правилам, основанным на единой логике. Невозможно изменение правил в процессе торгов – «внезапно понял, что рынок развернется»! Нельзя совершать сделки из разной логики, купив один раз, потому что «сигнал на пробой канала», другой, потому что «сильная новость», третий, потому что «хедж портфеля».

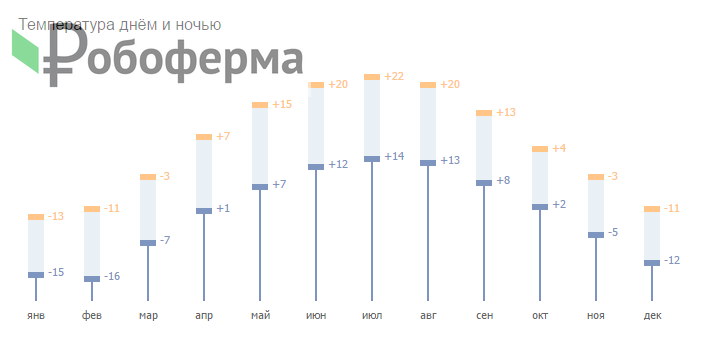

Идеальной торговой системой было бы ежедневное заключение пари с 15 июля до 31 декабря, что каждый следующий день будет холоднее предыдущего.

Чтобы было понятнее, о чем речь, идеальной торговой системой было бы ежедневное заключение пари с 15 июля до 31 декабря, что каждый следующий день будет холоднее предыдущего. Разница в градусах считается разницей в пунктах, которую ты отдаешь или забираешь. По итогу дня результат практически случаен. В масштабах недели у системы уже ощутимый перевес, но вообще-то первая неделя сентября, например, вполне может холоднее последней недели августа. Спустя месяц видно, что система непобедима. Увы, такие неэффективности на рынке давно кончились, но мы понимаем, к чему стремимся.

Создание системы больше всего напоминает работу ученого, сводимую к конкуренции гипотез внутри его головы. Пространство эксперимента – история цен.

Первое просветление трейдера, когда он поймет, что без моделирования на истории успех может быть лишь случаен, а слив закономерен.

Второе просветление связано с осознанием основной проблемы: дело не в том, что на истории заработать сложно, на истории как раз заработать слишком легко. Сумасшедший алгоритм вроде «Покупай алюминий, если никель дорожает быстрее золота, и продавай после дождя в Лондоне» может при удаче принести десятки годовых. Большая часть систем, основанных на теханализе, мало чем отлична от примера с дождиком в Лондоне: это лишь гипотезы, которым повезло в некий период на некоем активе, а трейдер поспешил записать их себе в интеллектуальную собственность.

Таким образом, работа сводится к тому, чтобы:

1 Отделить случайность от неслучайности в тестах

2 Систему, основанную на неслучайности, обезопасить от тех случайностей, которые еще не случились, но могут в будущем.

Математика здесь проверяется физикой процесса, и наоборот. Например: почему именно в этот час торговой сессии мы верим именно этому индикатору? Или: если в период типа А это работало на инструменте типа Б, это должно, худо-бедно, работать на всех инструментах типа Б в периоды типа А, а если не работает, то пусть по этой системе торгуют наши враги.

Следующий фрагмент: Снижение рисков и применение плечей в трейдинге.

[mailerlite_form form_id=3]